禾赛科技上市首份财报:出货量激增467.5% 亏损率降至25%

原创 七七 | 2023-03-22 12:45

【数据猿导读】 2023年3月16日,禾赛科技(美股代码:HSAI)发布了上市后首份财报,备受瞩目。 本次,禾赛科技发布的是2022年第四季度和全年未经审计的财务业绩。 财报数据显示: 2022年第四季度禾赛科技净收入为人民币4.092亿元(约合0.593亿美元),同比增长56.6%; 四季度激光雷达出...

2023年3月16日,禾赛科技(美股代码:HSAI)发布了上市后首份财报,备受瞩目。

本次,禾赛科技发布的是2022年第四季度和全年未经审计的财务业绩。

财报数据显示:

2022年第四季度禾赛科技净收入为人民币4.092亿元(约合0.593亿美元),同比增长56.6%;

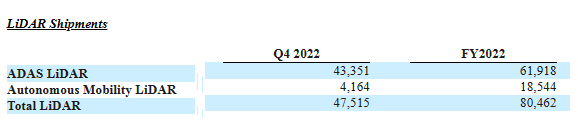

四季度激光雷达出货量47,515台,同比增长739.2%。

2022年全年净收入为人民币12.07亿元(约合1.744亿美元),同比增长66.9%;

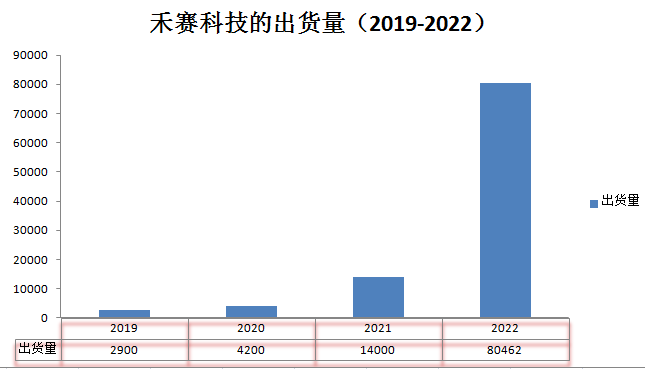

全年激光雷达出货量80,462台,同比增长467.5%。

禾赛科技的联合创始人兼CEO李一帆表示:“我们很高兴在首份公开财报中公布了出色的数据。2022年第四季度,我们累计交付的LiDAR装置数量达到了10万个,并实现了66.9%的年度收入增长。

此外,我们在第四季度将季度LiDAR出货量增长了一倍以上,达到了47,515个。2022年7月,我们开始大规模出货我们的第一款ADAS LiDAR,即AT128,随后在2022年下半年向理想汽车和其他OEM出货了超过6万个AT128。

2022年我们赢得了10个ADAS OEM LiDAR项目,包括中国最大的电动汽车制造商和中国最大的汽车OEM制造商。2023年1月,我们签署了第11个ADAS项目,与领先的中国电动汽车OEM Seres合作。这代表着我们LiDAR解决方案的巨大市场潜力。”

禾赛科技的全球CFO谢东萤补充道:“2022年是禾赛科技的突破性一年,我们在ADAS和自动驾驶出行(机器人出租车和工业机器人市场)中建立了全球市场LiDAR领导地位。

我们在第四季度出货了创纪录的47,515个LiDAR装置,全年出货量超过80,000个。第四季度净收入超过了5,930万美元,全年超过了1.744亿美元。我们2022年的LiDAR交付量和净收入均高于我们八个美国上市同行公司2022年的累计LiDAR交付量和收入总和。

此外,我们在2022年全年实现了39.2%的毛利率,在同行中最高。我们出色的财务表现证明了我们在快速增长的ADAS和自动驾驶出行LiDAR市场中的明显市场领导地位,我们对我们的增长势头充满信心。”

2022年财报:营收保持高速增长,净亏损率降至历史最低水平

营业收入

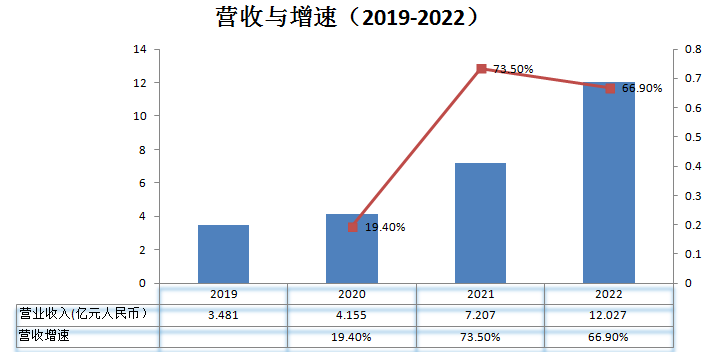

根据财报披露,禾赛科技2022年营收为12.027亿元人民币(1.744亿美元),较上年的7.208亿元人民币(1.045亿美元)增长66.9%。

从2019-2022年的营收与增速来看,可以看出,禾赛科技在2021、2022年进入高速发展期,年度营收增速超过65%。

制图:数据猿 数据来源:财报

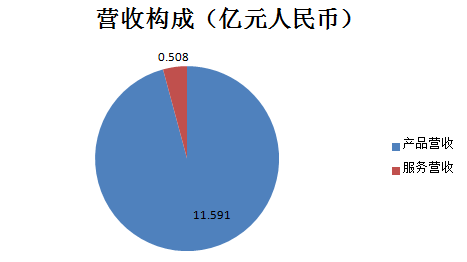

在营收构成上,2022年全年的产品营收为11.519亿元人民币(1.67亿美元),较上年的7.057亿元人民币(1.023亿美元)增长63.2%。增长主要归因于Autonomous Mobility和ADAS LiDAR产品的发货量增加。

制图:数据猿

2022年全年服务营收为5080万元人民币(740万美元),较上年的1510万元人民币(220万美元)增长233.7%。增长主要归因于完成某些非经常性工程项目和延长保修服务的收入增加。

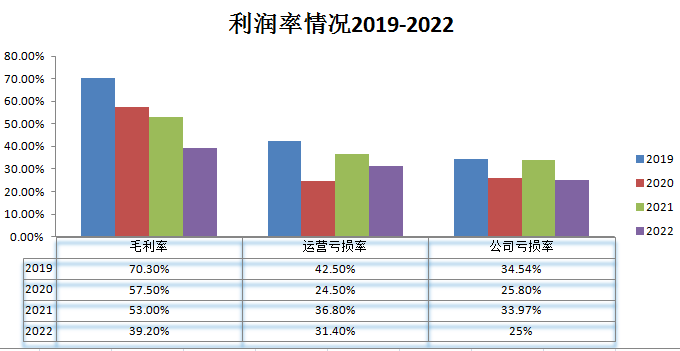

利润率

根据财报数据,禾赛科技2022年的毛利率为39.2%,相比上年的53.0%下降。禾赛科技表示,毛利率下降主要归因于在内部工厂产能利用率较低的初期增加了低毛利率的ADAS LiDAR产品发货量。公司处在从高毛利、低交付量向低毛利、高交付量的转型阶段。

制图:数据猿

从2019-2022年的利润率情况来看,毛利率出现逐年下降的趋势,尤其是2022年下降显著,这主要是因为低毛利率的ADAS LiDAR产品出货量占比大幅提升的原因。

根据财报数据,2022全年ADAS LiDAR出货61918,占比77%。而在2022年四季度ADAS LiDAR出货占比高达91%,因此,2022年四季度的毛利率进一步下降至30.0%。

来源:财报

但是,从运营亏损率与公司亏损率的变化来看,在2022年毛利率大幅下降的情况,居然也同步下降了,公司整体亏损率降至近年来最低水平(25%)。这充分说明禾赛科技在运营与公司管理方面出色的掌控力。这一点,从三大费用变化情况也可以看出。

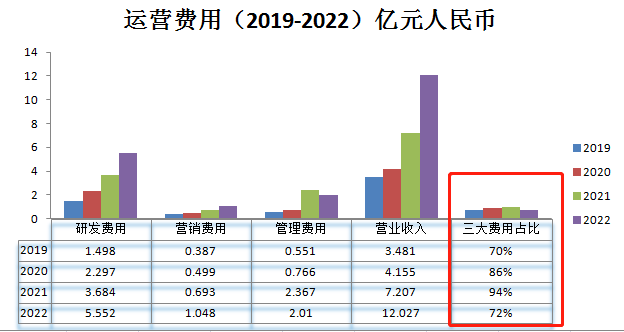

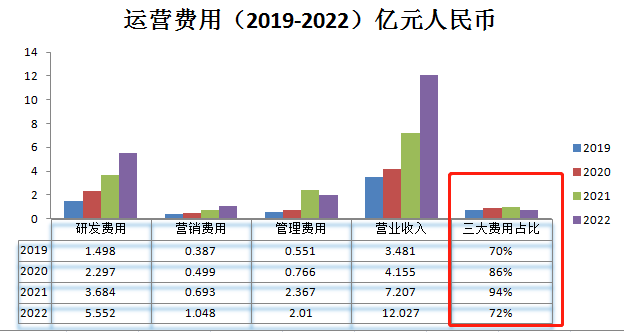

三大费用情况

根据财报数据,禾赛科技2022年的销售和市场费用为人民币1.048亿元(1520万美元),较上年的0.693亿元(1000万美元)增长51.4%。

2022年的总行政费用为人民币2.01亿元(2.91亿美元),较上年的2.367亿元(3.43亿美元)下降15.1%。下降主要是由于2021年集团重组相关的一次性成本,而2022年工资支出增加和工厂停产损失的抵消。

2022年全年,研发费用为人民币5.552亿元(约合8095万美元),比去年同期的人民币3.684亿元(约合5340万美元)增长了50.7%。增长主要是因为为新产品发生的工资和物料测试费用增加所致。

制图:数据猿

从上图可以看出,营收增速超过了三大费用的增速,因此,2022年三大费用占比降至72%。从而使得在毛利率大幅下降的情况下,公司亏损率反而控制在尽可能低的水平。

营收全球第一,市值全球第二,传统顶级车企订单将成制胜关键

2023年2月9日,禾赛科技成功在纳斯达克上市。公司以每股19.0美元的发行价发行了1000万股美国存托股份(“ADS”),募集总额为1.9亿美元。

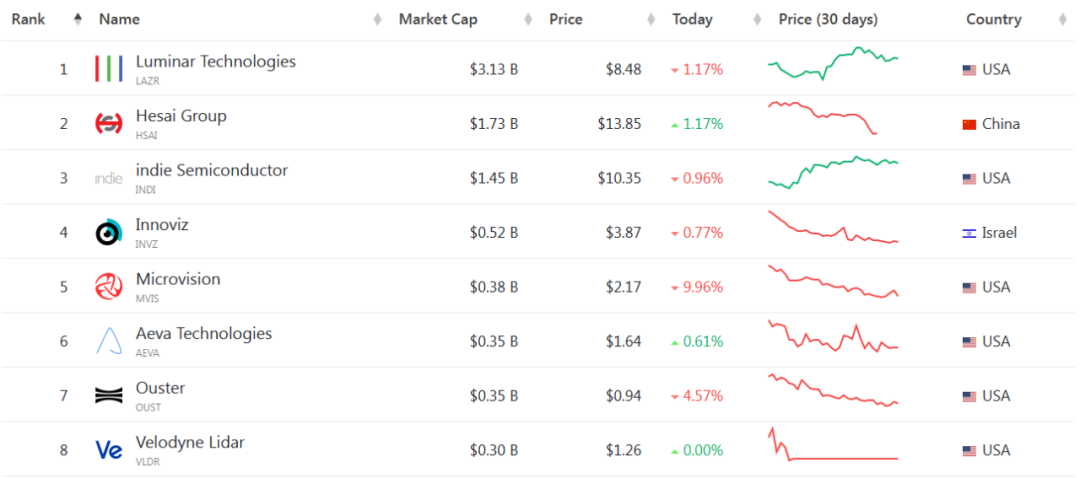

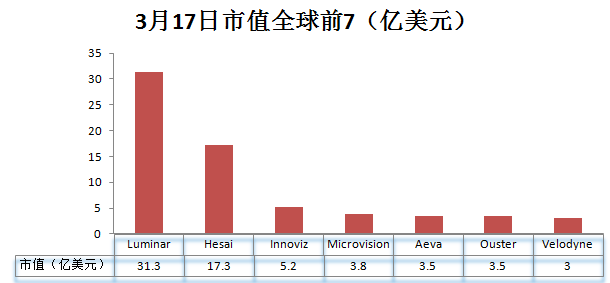

根据companiesmarketcap的数据显示,按照2023年3月17日收盘市值,在全球上市的LIDAR Tech companies中,禾赛科技以17.3亿美元排名第二,美国的Luminar以31.3亿美元排第一。排行第三的是美国的indie Semiconductor,市值14.5亿美元。

值得注意的是,indie Semiconductor是半导体公司,目前没有提供LIDAR产品,因此,我们将其剔除。

数据来源:companiesmarketcap

制图:数据猿

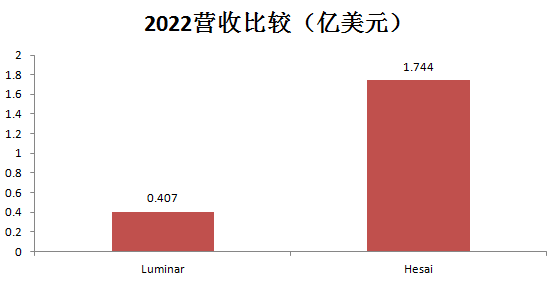

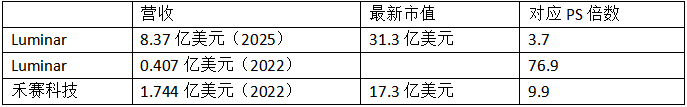

下面,我们重点来看,禾赛科技与Luminar的运营情况比较。

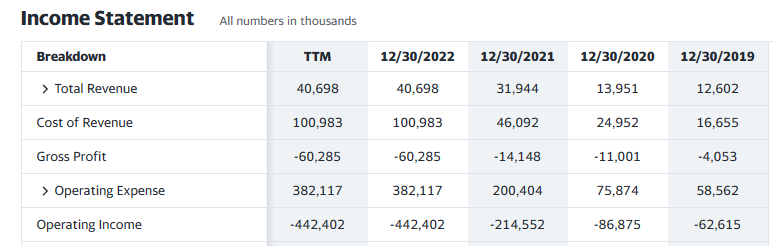

图:Luminar财务数据 单位:千美元 来源:Yahoo财经

根据Yahoo财经的数据显示,Luminar2022年营收4069.8万美元。而在毛利方面,至今未实现盈利。2022年,毛利亏损6028.5万美元,运营亏损4.42亿美元。

制图:数据猿

从2022年度营收比较来看,禾赛科技以1.744亿美元的金额,远超Luminar。

根据全球知名市场研究与战略咨询公司Yole Group旗下的Yole Intelligence发布的《2022 年汽车与工业领域激光雷达应用报告》,在汽车领域,禾赛科技是总营收排名全球第一的激光雷达公司。在自动驾驶出租车领域,禾赛科技也以绝对优势领先,以58%的营收占比排名全球第一,是第二名 Waymo 份额的两倍以上,以往该细分领域的领导者Velodyne跌至第三。未来,预计禾赛科技将成为自动驾驶出租车激光雷达市场第一大供应商。

从毛利率比较来看,Luminar至今亏损,禾赛科技的毛利率高达39.2%。

这里,我们一定会有个疑惑,为什么Luminar的市值会高于禾赛科技?

这主要是因为美股激光雷达公司多采用2025年营收估值法,按照Luminar2025年营收指引,其预测2025年营收将达到8.37亿美元。

数据整理:数据猿

这里,我们会发出第二个疑问,Luminar 2025年8.37亿美元的营收指引是怎么算出来的?那是因为Luminar拿到了沃尔沃、奥迪、Mobileye、Waymo等的合作。

我们再回头算算禾赛科技的市值水平。

经过测算,按照2025年营收,Luminar目前对应的PS倍数是3.7,如果以2022年营收测算,那么PS倍数高达76.9。而禾赛科技以2022年营收来计算的话,目前对应的PS倍数是9.9。

如果以Luminar3.7倍的PS,来推测禾赛科技2025年的营收,那么大约是4.68亿美元,是2022年营收的2.68倍。

如果禾赛科技按照每年60%的营收增速测算,那么禾赛科技在2025年的营收将达到7.14亿美元,以3.7倍的PS测算,禾赛科技的市值将达到26.4亿美元。

因此,不论是从PS倍数还是营收数据来看,很明显,禾赛科技当前的市值存在低估的情况。

不过,从本次财报发布后资本市场的反应来看,略显负面。3月16日,禾赛科技下跌10.17%,收于13.69美元/每股。3月17日,上涨1.17%,收于13.85美元。

图:禾赛科技近5天股价走势 来源:Google财经

那么,资本市场在担心什么呢?

从利润表来看,虽然2022年公司净亏损3.008亿元人民币,相比2021年的2.448亿人民币,同比扩大了22.8%,但是从净亏损率的角度来看,是下降的。

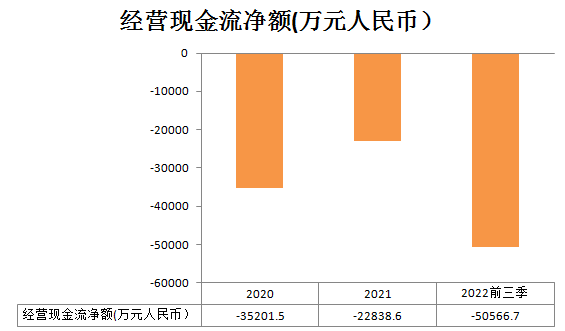

经营现金流方面,由于此次财报没有公布现金流量数据,我们采用的是申请美股上市时的数据。

从经营现金流来看,目前还没实现正向流入,2022年前三季度净流出5亿元人民币。但是,由于四季度的出货量占全年出货量的59%,因此,四季度的经营现金流是否得以改善,目前还未可知。

制图:数据猿

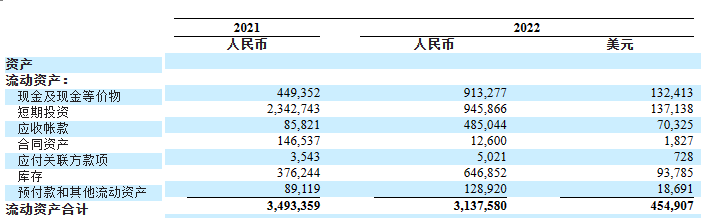

根据财报数据,2022年12月31日应收账款余额4.85亿元人民币,相比2021年增加了将近4亿元人民币的应收账款。禾赛科技2022年营收为12.027亿元人民币,也就是说,2022年度新增应收账款在营收中的占比达到33%。

数据来源:财报 单位:千元

2022年12月31日现金及现金等价物余额9.13亿元人民币,短期投资9.45亿元人民币。同一时点,流动负债合计9.62亿元人民币。

加上,2月IPO募集的1.9亿美元,从现金流的角度来看,禾赛科技目前手上的现金流还算可以。

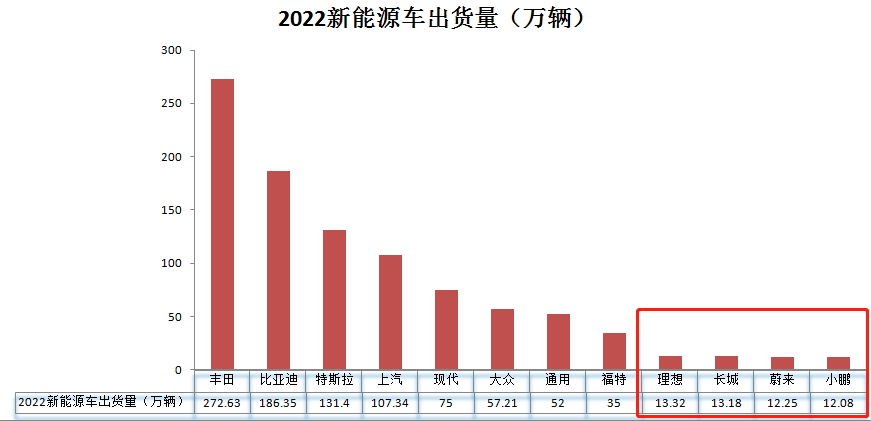

从客户的质量来看,禾赛科技的客户群里面造车新势力居多,在新能源车行业大洗牌之际,这不是一个好的事情。

之前我们在《大象转身之后:全球顶级传统车企生存现状大调查!》一文中,曾经提到,传统顶级车企在新能源车的出货量方面并不比新型车企低,尤其是远超造车新势力。因此,获得传统顶级车企的订单是至关重要的。这一点,从资本市场对Luminar的估值就可以看得出来。

制图:数据猿

幸运的是,禾赛科技在这方面获得了突破。2023年1月,禾赛科技宣布获得上汽集团旗下飞凡汽车前装量产项目定点,飞凡的全新车型将搭载禾赛车规级激光雷达 AT128。2022年10月份,禾赛也获得了长安汽车SDA架构下的多款全新车型项目定点。

从全球的角度来看,如何能获得欧美顶级车企的订单,将是未来实现盈利的关键点。这也应该是禾赛科技国际化策略的重中之重。

2022年实现量产交付,未来全球产能占比有望持续领先

根据中信证券2月新发布的行业报告,车载激光雷达发展已进入新阶段,投资逻辑和关注点从过去的“技术领先”主导转向当前的“量产交付能力和规模”主导。

根据中信证券的报告,美股激光雷达公司有望于2023年陆续开启量产交付。而禾赛科技已经在2022年实现了量产交付。

制图:数据猿

禾赛科技在2022全年激光雷达出货量80,462台,同比增长467.5%。

2022年11月,禾赛科技正式推出FT120,一种全固态盲点LiDAR传感器,内部没有移动部件,专为ADAS系列生产车辆设计。预计FT120将于2023年下半年开始量产和交付。

根据中信证券的估算:

2022年,中信证券估算全球乘用车载激光雷达出货量约15万颗,而搭载激光雷达的乘用车销量约10万台,对应 8000 万台新车销量渗透率约0.1%。

2023年,全球车载激光雷达出货量预计超50万颗,全球搭载激光雷达的乘用车销量约40-50万台,对应8700万台新车销量渗透率约0.5%,蔚来、小鹏、理想仍将贡献主要销量。

2024年,全球激光雷达产能预计将超300万台。

禾赛科技在上海嘉定的新工厂“麦克斯韦”智造中心,预计将于 2023 年投产,并有望最终将其年产能提高至约120万台。这样算来,禾赛科技的产能将继续在全球中占据较大的份额。

那么,禾赛科技是如何做到这一切的呢?

2022年11月,在禾赛科技FT120媒体发布会上,联合创始人、CEO李一帆告诉了我们答案。

禾赛科技的底层逻辑:制造研发一体化,自研芯片降本增效

在发布会上,李一帆分享了禾赛科技如何做好第一台激光雷达和第一百万台激光雷达的底层逻辑,涉及到量产、交付、制造、自建工厂等外界普遍关切的工业化能力相关核心问题。

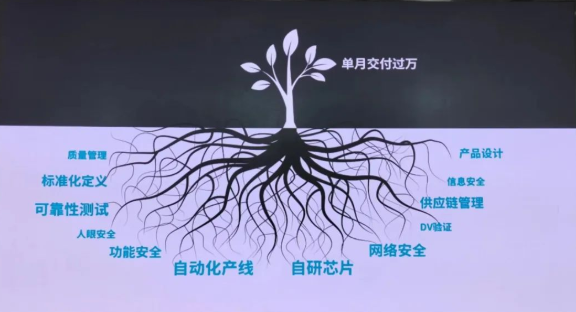

李一帆认为,交付是检验激光雷达公司的唯一标准。禾赛科技在2022年9月正式成为全球第一家月交付量过万的激光雷达厂商,现单月交付量已超过20,000台。

来源:禾赛科技发布会

从上图可以看出,从产品设计、标准化定义、人眼安全、功能安全到DV验证、可靠性测试、自动化产线、供应链管理……这中间涉及太多的环节、太多的跨部门沟通与协作,如果没有高水平的管理指挥系统和足够强的内外部协同流程支撑撑,那么交付也就是纸上谈兵而已。

那么,禾赛科技是如何解决困扰行业已久的量产交付问题的呢?

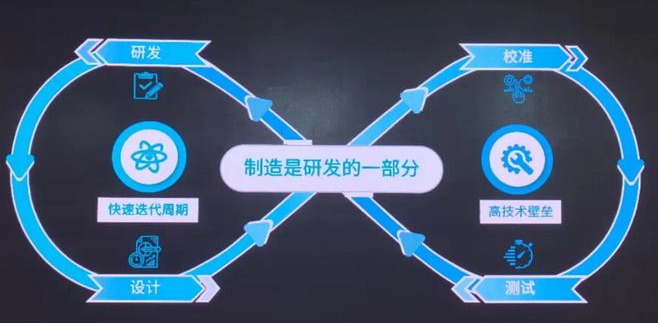

禾赛科技的解决方案是:把制造当成研发的一部分;通过自研芯片/芯片化来实现降本增效。

禾赛联合创始人、CTO向少卿在公司成立之初就一直所坚信的,他认为,只有将制造纳入到整个产品研发的生命周期中,并且给予足够重视度,才能真正实现产品研制的快速迭代和高技术壁垒打造,最终形成产品研发-设计-校准-测试的完美闭环。

图片来源:禾赛科技产品发布会

因此,禾赛科技的专有制造工艺构成了其一大优势,并为其迄今为止的成功做出了贡献。它将 LiDAR 设计和制造集成到一个不可分割的无缝过程中。随着激光雷达产业的持续快速发展,其自有的设计、制造、校准和测试一体化制造能力,为其提供即时的试验反馈,完善激光雷达设计和制造流程,从而实现产品的快速开发和快速迭代周期。

而在自研芯片方面,搭载禾赛第一代芯片的XT系列产品已交付超7000台,搭载禾赛第二代芯片的AT128单月交付量超10000台。

图片来源:禾赛科技产品发布会

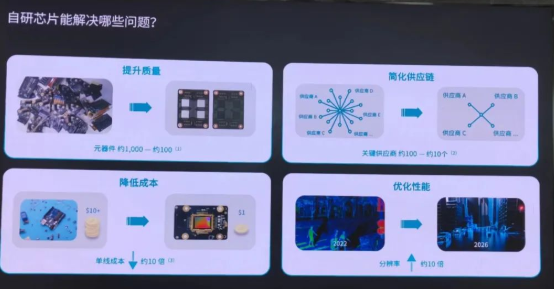

自研芯片的好处主要包括:

提升质量。通过自研芯片,可以让激光雷达元器件数量从大约1000个降至大约100个,从而大幅降低产品复杂度、提升产品质量。

简化供应链。激光雷达元器件数量的大幅降低意味着激光雷达供应商数量的随之降低,关键供应商的数量一下从大约100个降低至仅仅只有10个左右。

降低成本。激光雷达元器件和供应商数量的大幅降低,带来的是显著的降本效应,其单线成本可以降低约10倍。

优化性能。自研芯片带来的高集成度可以让产品的性能大幅提升,其产品分辨率可以提升约10倍左右。

对于业界普遍关心的激光雷达降本问题。李一帆认为只有两条路: 第一,规模效应。第二,摩尔定律。

要想搭上摩尔定律这条船,前提是激光雷达架构得支持芯片化。自研芯片/芯片化,赌的就是摩尔定律,赌的就是激光雷达能不能像摄像头那样,每两年实现性能翻倍。

禾赛科技于2017年末成立芯片部门,研发内容包括激光器驱动芯片、模拟前端芯片、 数字化芯片和SoC芯片,通过自研激光雷达收发系统电芯片,把数百个激光收发通道都集成到几颗分别负责发送和接收的芯片上,极大的提高了系统集成度,从而以较低的难度和成本做出了高线数产品(禾赛AT128为128线)。

随着芯片方案陆续迭代,禾赛科技的激光雷达也有望进入半导体行业“摩尔定律”的轨道。值得一提的是,禾赛科技十分注重打磨激光雷达核心的收发端能力,而同一套收发端电子系统方案,既可用于机械旋转式激光雷达,也可用于固态激光雷达,这也为禾赛未来拓展其他技术路径打下了基础。

目前,禾赛科技采用“905nm+一维转镜”技术路线,一维转镜顾名思义,扫描模组只有一面转镜,利用多个激光器实现垂直方向的覆盖, 再通过电机带动一面反射镜进行旋转从而实现水平方向的扫描。一维转镜已通过了传统车企严苛的车规验证,并已实际上车多年。该技术路线在成本、性能、可靠性三方面进行了较好的平衡,因此在乘用车领域表现亮眼。

关于未来:中国厂商加速崛起,禾赛科技引领突围

纵观激光雷达行业发展史,在全球激光雷达产业链中,国外企业具有先发优势。早在2017年,法雷奥就成为全球首家开始为汽车量产激光雷达的公司,其第一代产品SCALA被奥迪A8高端轿车等车型采用。不过,伴随着中国智能驾驶行业的强势崛起,国内目前已有一批优秀企业慢慢赶超外企,逐渐成为行业的中流砥柱。

从ADAS前装量产定点数量来看,自2018年以来,在全球范围内官宣的ADAS前装定点数量大约有55个,其中中国激光雷达供应商占其中的50%。截止2022年底,禾赛科技斩获了全球 27% 的前装定点数量,排名全球第一。以禾赛科技为首的中国供应商的强劲突围极大地改变了全球激光雷达行业的发展局面。

如果说激光雷达“上车”的最初几年只与欧洲的激光雷达厂商有关,那么接下来的几年里,中国的激光雷达厂商有望占据主导地位。

根据全球知名市场研究与战略咨询公司Yole 2022年的预测,汽车ADAS激光雷达市场将在未来5年迎来飞速增长,年均复合增长率高达73%,到2027年,ADAS激光雷达市场规模将从2021年的3800万美元增至2027年的20亿美元,成为激光雷达行业最大的应用领域。与此同时,无人驾驶出租车市场也将以28%的年均复合增长率增长,到2027年市场规模将从2021年的1.2亿美元增长至6.98亿美元。

文:七七 / 数据猿

来源:数据猿

刷新相关文章

我要评论

不容错过的资讯

大家都在搜